Die Begriffe Unternehmensbewertung und Unternehmenswert hängen eng mit Wertkonzepten zusammen. Eigene Überlegungen zum Wertbegriff machen deutlich, dass es keinen allgemeingültigen Wertbegriff geben und Wert subjektiv sowie kontextbezogen unterschiedliche Bedeutungen haben kann. Im Jahr 1951 beschreibt Kluckhohn den Wertbegriff wie folgt:

„A value is a conception, explicit or implicit, distinctive of an individual or characteristic of a group, of the desirable which influences the selection from available modes, means, and ends of action.“

Kluckhohn 1951, S. 395

Krcmar verweist überdies auf eine häufige Gleichsetzung des Wertbegriffs mit dem Term Nutzen in der Literatur und in der Praxis ( 2015, S. 473 ). Demnach steigt oder sinkt der Wert eines Objekts mit dessen Nutzen.

Die Unternehmensbewertung stellt einen Prozess dar, in welchem aufgrund der Belegung ausgewählter Verfahren und Kriterien mit Zahlenwerten eine Bewertung von Unternehmen, Unternehmensteilen oder Abteilungen erfolgt ( Simon (ohne Jahr) ). Spremann und Ernst beschreiben den Begriff der Bewertung, ohne einen konkreten Bezug zum Begriff Unternehmensbewertung herzustellen und indem sie andere Bewertungsanlässe als den Unternehmenskauf vernachlässigen, wie folgt:

„Wir sprechen von einer Bewertung eines Objekts, wenn unabhängig von persönlichen Umständen, Vorhaben und subjektiven Einschätzungen eines Kaufinteressenten ein Preis ermittelt wird, den das Objekt in einem Markt haben würde.“

Spremann & Ernst 2011, S. 3

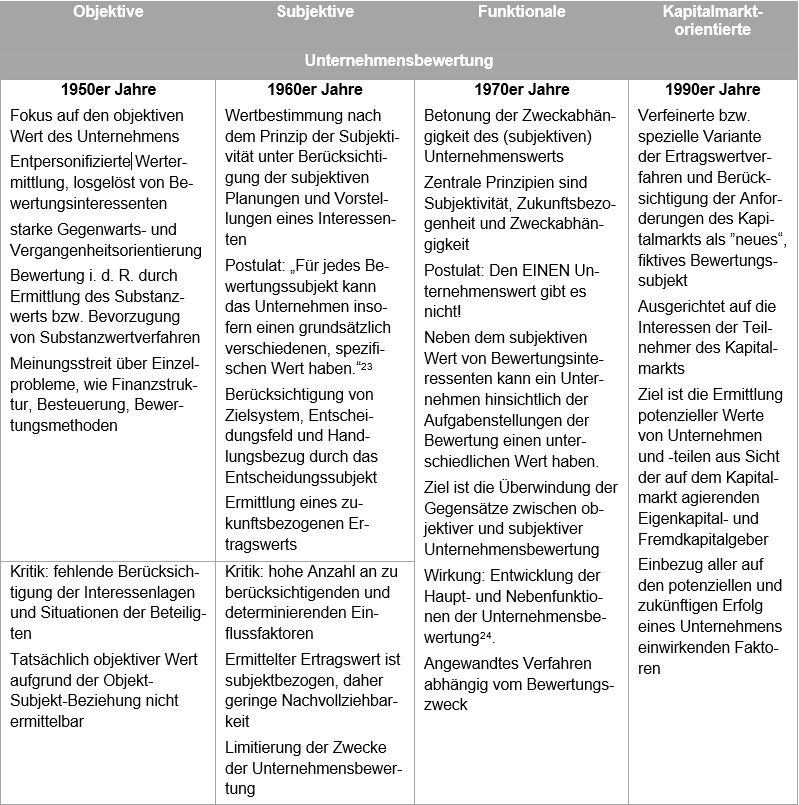

Matschke und Brösel unterscheiden drei Konzeptionen der Unternehmensbewertung, die objektive, subjektive und funktionale Unternehmensbewertung ( 2013, S. 15 ). Zusätzlich wird in der Literatur auch die kapitalmarktorientierte Unternehmensbewertung genannt ( Kuhner & Maltry 2017, S. 57; Gröger 2009, S. 18-20 ). Die wesentlichen Merkmale dieser vier Konzeptionen sind in der folgenden Tabelle dargestellt:

Voigt et al. verstehen die Unternehmensbewertung als Ergebnis eines ganzheitlichen Handelns bestehend aus (2005, S. 196 ) :

- zweckentsprechender Auswahl und Einsatz der Bewertungsmethode

- genauer Erfassung des IST-Zustandes

- Ermittlung der zukünftigen Chancen und Risiken in einer Potenzialanalyse

- Zusammenführung von Ist-Zustand und Potenzialanalyse im Rahmen einer Fundamentalanalyse

- dem Formulieren von mehreren alternativen Bewertungsergebnissen pro Szenario einschließlich geschätzter Eintrittswahrscheinlichkeiten

- Auswahl des Bewertungsergebnisses mit höchster subjektiv geschätzter Eintrittswahrscheinlichkeit

- Vornahme der Bewertung unter Wahrung ethischer und professioneller Grundsätze

In ihrer Definition des Begriffes Unternehmenswert stellen Voigt et al. hauptsächlich auf den Barwert ab und ‚berechnen‘ Unternehmenswert wie folgt:

„Unternehmenswert =

Barwert der entziehbaren Überschüsse des zu kaufenden Unternehmens als Stand-alone-Wert

+ Barwert der anteiligen Überschüsse aus Synergien (Verbundeffekte zwischen kaufendem und zu kaufenden Unternehmen)

+ Barwert der Optionen (Handlungsmöglichkeiten des Managements)

+ Barwert sonstiger Erlöse + Barwert der Verkaufserlöse, wenn das gekaufte Unternehmen wieder verkauft werden soll. (Jeder einzelne Barwert wird kombiniert mit einem subjektiv geschätzten Risikofaktor/Wahrscheinlichkeitsfaktor.)“ ( Voigt et al. 2005, S. 195).

Der Literatur lassen sich überdies verschiedene Arten von Unternehmenswerten entnehmen, die wie folgt unterschieden werden bspw. Buchwert, Substanzwert, Liquidationswert, ökonomischer Wert, Marktwert, Reproduktionswert oder Vergleichswert (Kuhner & Maltry 2017, S. 48-56; Silge 2010, S. 4 ). Abschließend muss erwähnt werden, ist der ermittelte Unternehmenswert basierend auf den Annahmen der funktionalen Werttheorie grundsätzlich abhängig vom Bewertungsanlass, was bedeutet, dass es keinen absoluten oder einzig richtigen Unternehmenswert geben kann ( Gröger 2009, S. 10f ).

Lies auch den folgenden Beitrag zum Thema Funktionen der Unternehmensbewertung.

Quellenverzeichnis

Gröger, Hans-Christian (2009): Kapitalmarktorientierte Unternehmensbewertung. Untersuchung unter Berücksichtigung der persönlichen Besteuerung der Kapitalgeber. Zugl.: Leipzig, Univ., Diss., 2009. Wiesbaden: Gabler Verlag / GWV Fachverlage GmbH Wiesbaden.

Kluckhohn, Clyde (1951): Values and Value Orientations in the Theory of Action: An Explanation in Definition and Classification. In: Talcott Parsons und Edward A. Shils (Hg.): Toward a general theory of action. New York: Harper and Row, S. 388–433.

Krcmar, Helmut (2015): Informationsmanagement. 6., überarbeitete Auflage. Wiesbaden: Springer Gabler.

Kuhner, Christoph; Maltry, Helmut (2017): Unternehmensbewertung. 2. Auflage. Berlin, Heidelberg: Springer Berlin Heidelberg.

Langguth, Heike; Marks, Imke (2003): Der Economic Value Added – ein Praxisbeispiel. In: Finanz-Betrieb (Zeitschrift für Unternehmensfinanzierung und Finanzmanagement); Düsseldorf : Handelsblatt 5 (10), S. 615–624.

Matschke, Manfred Jürgen; Brösel, Gerrit (2013.): Funktionale Unternehmensbewertung. 4. Auflage. Wiesbaden: Springer Fachmedien

Peemöller, Volker H. (Hg.) (2015): Praxishandbuch der Unternehmensbewertung. Grundlagen und Methoden, Bewertungsverfahren, Besonderheiten bei der Bewertung. 6., vollständig aktualisierte und erweiterte Auflage. Herne: NWB-Verl.

Silge, Erik (2010): Unternehmensbewertung mit DCF- oder Multiplikatorverfahren. Eine Untersuchung der Vorteilhaftigkeit. München: AVM.

Voigt, Christoph; Voigt, Jan; Voigt, Jörn F.; Voigt, Rolf (2005): Unternehmensbewertung. Erfolgsfaktoren von Unternehmen professionell analysieren und bewerten. Wiesbaden: Gabler Verlag.

Zu allen Büchern gibt es auf der Bücherseite einen direkten Link zu Amazon.